La Division principale de la TVA auprès de l’Administration fédérale des contributions (AFC) a mis en consultation le projet d’adaptation de la pratique sur le thème des «plateformes numériques». Ce document n’est actuellement disponible qu’en allemand, une traduction suivra prochainement. Pour télécharger ce document en allemand (PDF), cliquez ici.

Le projet met en œuvre les nouvelles dispositions légales relatives à l’imposition des plateformes en ligne, adoptées par le Parlement à l’occasion de la révision partielle de la loi sur la TVA de 2023. En effet, les plateformes électroniques suisses et étrangères qui permettent la vente de biens (marchandises) sont désormais assujetties à la TVA en Suisse. Celles dédiées à la vente de services ne sont pas concernées.

Points importants et liens :

1.1 Principe (art. 20a LTVA) :

En règle générale, on considère qu’une prestation est fournie par la personne qui intervient en tant que fournisseur de prestations vis-à-vis de l’acheteur (art. 20, al. 1, LTVA). Lorsque plusieurs personnes peuvent être considérées comme prestataires (notamment dans des relations tripartites), la prestation est attribuée à la personne qui agit en son propre nom comme fournisseur de prestations. Cela s’applique également lorsqu’une personne agit en tant que mandataire indirect pour le compte d’un tiers (art. 20, al. 3, LTVA).

Voir les détails relatifs à l’attribution des prestations sous info TVA « Objet de l’impôt ».

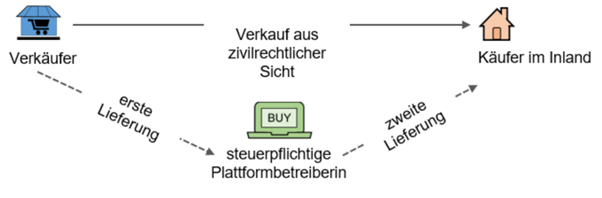

Par dérogation à ce principe, les ventes réalisées lorsque des vendeurs et des acheteurs concluent un contrat via une plateforme électronique (art. 3, let. l, LTVA) sont attribuées, du point de vue de la TVA, à l’opérateur de la plateforme en tant que fournisseur de la prestation, conformément à l’article 20a LTVA (voir la définition de l’opérateur de plateforme au point 1.2).

Du point de vue de la TVA, si les conditions de l’article 20a LTVA sont remplies, deux livraisons distinctes sont considérées :

- Une première livraison du vendeur à l’opérateur de la plateforme ; et

- Une seconde livraison de l’opérateur de la plateforme à l’acheteur.

3.1 Obligation d’inscription (Art. 66, al. 1, LTVA)

Si un opérateur de plateforme est assujetti à la TVA, il doit s’inscrire spontanément auprès de l’AFC dans un délai de 30 jours suivant l’assujettissement, en utilisant le formulaire en ligne disponible sur www.estv.admin.ch.

Des informations détaillées sont disponibles sous info TVA « Assujettissement à la TVA ».

3.2 Obligation de décompte (Art. 71 et Art. 86, al. 1, LTVA)

Le décompte de la TVA s’effectue en ligne au moyen du décompte TVA pro.

Des informations supplémentaires figurent sous info TVA « Décompte et paiement de l’impôt ».

Nous continuerons à vous tenir informés.